- 新的技術

- PCI應用的文章

- 新的功能

貨幣指數:解密中央銀行

發達國家的央行對自己的短期計畫諱莫如深。然而投資者,機構和外匯交易員能夠且必須考慮這些因素。本文將展示如何創建基本的貨幣指數, 基於PQM創建綜合工具。學習指數之間的相互關係,降低頭寸風險. 該文章證實了在全球經濟危機中央行間從合作必然轉為對抗的假設.

貨幣指數作為分析工具

除影響貨幣政策(失業,通脹等)的基本面因素外, 存在一些特別的分析方法不能忽略. 在接下來我們假設調教政策保證趨勢持續數月或持續1年: 儘管央行很少採取貨幣干預或口頭干預, 但仍舊使用這些方法來穩定貨幣.

為了確定貨幣相對於全球外匯市場的價值, 建議使用貨幣指數. 其具有明顯的優勢: 它清楚地表明在一個特定經濟區域的趨勢,如歐元區。與此同時,其他地區的經濟因素對該貨幣指標的影響最小。根據國際清算銀行(BIS)2013年的報告顯示,銀行間交易使用的最流行的貨幣有:美元,歐元,日元,英鎊,澳元,瑞士法郎和加元。為了創建歐元指標, 我們使用了階段投資組合, 其結構隨著歐盟經濟資料的公佈而略微變化. 並且BEUR指數具有下列的結構:BEUR=[USD+JPY+GBP+AUD+CHF+CAD]. 因此歐元相對資產組合的價值指標, EUR/BEUR基於交叉匯率之和.

為了降低資產組合工具對歐盟新聞的敏感性,我們優化資產組合的貨幣份額. 對此您可以使用銀行間貨幣周轉率(見下表)。指數份額基於剩餘周轉額。該指數為歐元總的周轉額和單獨的周轉額. 貨幣的權重的選擇與剩餘份額成正比

- EUR/USD: 6.7%;

- EUR/JPY: 28%;

- EUR/GBP: 28.9%;

- EUR/CHF: 29.5%;

- EUR/AUD: 30.4%;

- EUR/CAD: 30.5%.

基於下列投資組合, 方案被用於創建EUR和USD指數:

BEUR =[USD(4.35%)+JPY(18.2%)+GBP(18.8%)+AUD(19.8%)+CHF(19.2%)+CAD(19.6%)];

BUSD =[EUR(12.7%)+JPY(14.5%)+GBP(17.5%)+AUD(18.1%)+CHF(19.1%)+CAD(18.0%)].

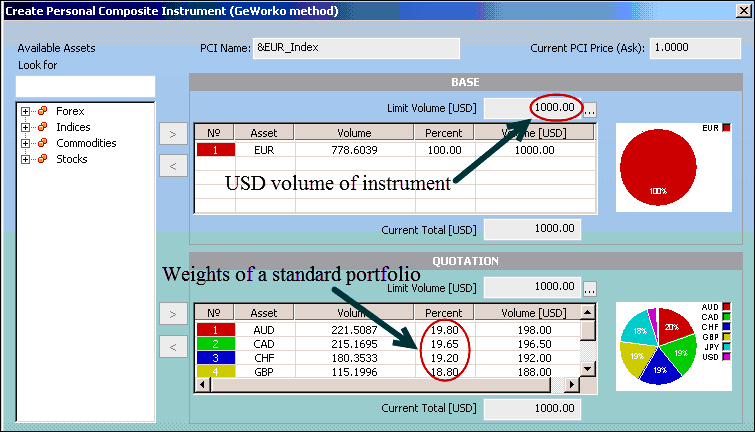

使用 NetTradeX交易平臺創建圖表, 該平臺可以基於標準資產創建個人綜合工具(PCI). 標準的投資組合工具通過添加貨幣值報價資產中. 資產的安排被直接使用百分比. 通過符號EURi和vsUSDi表示歐元指數和美元反指數. 線上牌價和貨幣指數的組成, 您可以在EURi 和 vsUSDi一章中瞭解. 在下列圖表中為在NetTradeX平臺中創建EURi指標的過程.

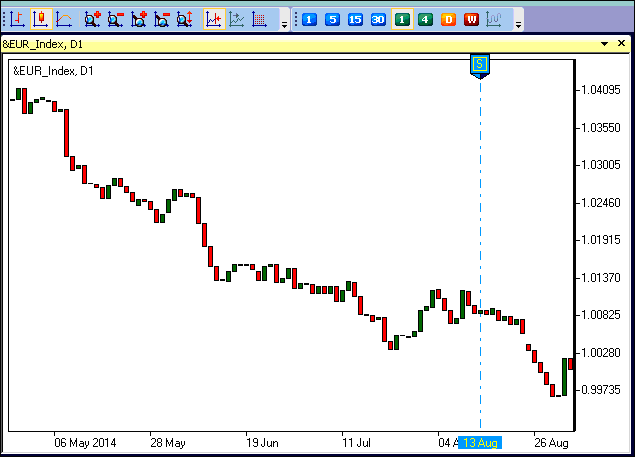

在上圖中, 歐元為基礎資產, 而標準資產組合為報價資產. 創建指數後, 可以添加值交易平臺的資料庫中. 指數開盤和收盤價是基於基礎資產和報價資產的匯率自動計算出來的(下圖).

金融危機和貨幣戰爭

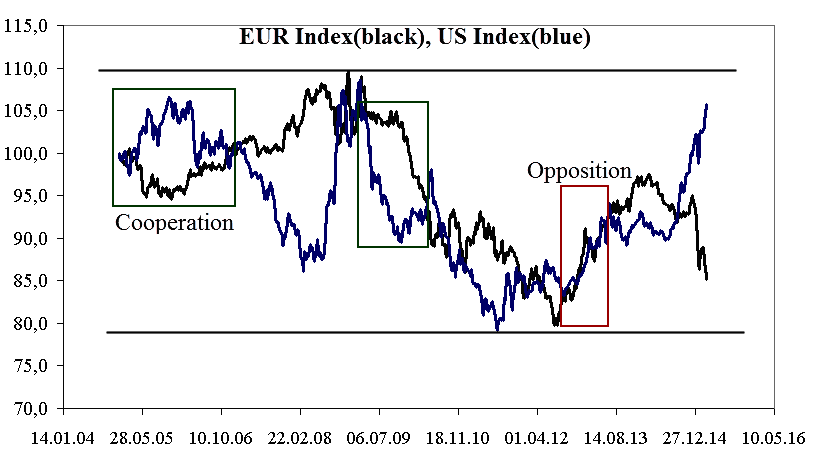

輸出圖表至Excel中並設為統一的比例. 這可以比較指數EURi 和vsUSDi (周圖, 自2005年1月至3月份的時間段內). 初始值取100%. 貨幣指數在80-110%範圍內波動: 波動設為+/-20%, 即低於初始波幅70%. 這意味著, 歐洲央行和美聯儲不會採取不相關的貨幣政策. 所選的歷史時期之內正相關係數為50%,提請注意的是,監管機構很可能對抗(紅色矩形),大於合作(綠色矩形)。 最後紅色矩形表示在一個有限區間的時間表(2012-2013年)兩種貨幣同時加強。圖表顯示的是歐元指數(黑線)和美元指數(藍線)的周圖.

2005-2013的數據. 來源: IFC Markets,NetTradeX平臺:

在這個階段,歐盟貿易平衡從1123上升至518億歐元,而美國該數值為4607.42降至4002.53美元。 該時期貨幣加強是由於危機後刺激出口, 之前指數下降至80%水準。量化寬鬆 – 這是一種流行的策略,其目的是促使資本在工業和服務業的流動,並吸引了政府債券的潛在買家。 寬鬆政策的推出, 使得出現了''長''錢. 該時間段市場開始逐步消化債務,國債開始上市開始上升。

歐洲央行的反映

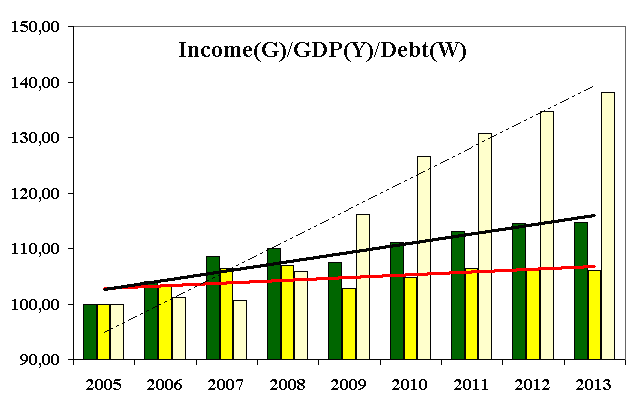

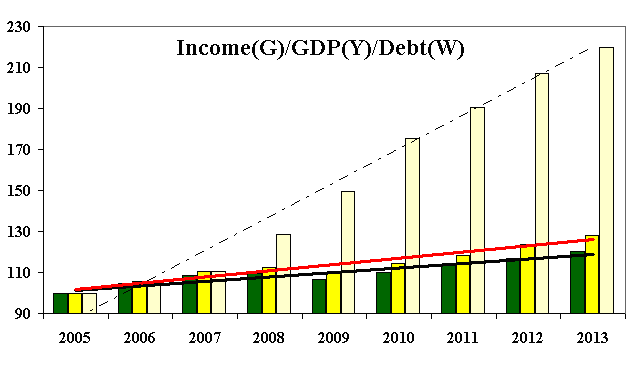

下圖顯示了歐盟國家人均收入,GDP和國債。國債(虛線)2009年開始增長遠超GDP(紅色線)和收入(黑線)。啟動量化寬鬆政策後,貿易平衡就開始上漲。意圖很明確: 即提高居民收入。然而GDP的增長和收入之間的差距逐漸增大。回歸的擴散線同樣證明了GDP和國債的差距。國債增長比GDP的塊1.64%,同時居民收入增長超GDP3.4%. 由此可以得出結論,歐元區的貨幣干預更有助於吸引資金,增加收入,而不是GDP的增長。

歐盟主要經濟指標.

人均收入(綠色), GDP(黃色)和債務(白):

如果歐元區的結構保持不變,不會尋求其他方式來刺激經濟增長,類似的經濟模式將淪為金融金字塔。最後,需要債務再融資。一個可能的原因是經濟復蘇緩慢 - 不願意堅持經濟政策和低稅率政策。注意到自2008年開始債務的非線性增長伴隨著貨幣貶值(圖下方)。最初該機制使得吸收長期資金並刺激出口, 正如我們前面提到的.

美聯儲的反作用

分析美聯儲在一定時期內貨幣的對抗行動(紅色框)。該方案具有相同的數量特徵:在2009年,美元指數下跌的同時伴隨這出口的增長. 其結果是,投資的增加使得GDP走出了紅色區域(2008年為-2%)進入到了綠色區域(5%,2013年)。

金融金字塔的跡象更加明顯:國家債務的增長速度比GDP快5.44倍。但是,在這種情況下,投資者的積極性是合理的:GDP增長提高了人均收入, 不是通過重定向的資金來支持社會義務。兩個調控使用了量化寬鬆政策吸引投資,並確保了穩定的經濟復蘇。在這兩種情況下,這些措施形成了金融金字塔的結構。但如果談到歐元區,因有上述基本面, 金字塔機構消除的機會很大。2008年開始爆發的貨幣戰爭對美國受益, 因為GDP增長轉化為收入。

美國主要的經濟指數.

人均收入(綠色),國內生產總值(黃色)和債務(白):

對抗還是合作

當前歐洲央行和美聯儲的政策再次處於合作期. 全球經濟危機下, 從合作到對抗的轉變是必要的. 作為美國的主要交易夥伴,歐盟不希望貨幣對抗,因為如果美國經濟增長會給歐盟帶來直接的利益. 然而,經濟的軟化歐元區的資源已經部分開發:歐洲債券銷售獲得的資金,大部分用於社會支出,然後來支援實體經濟。我們認為,量化寬鬆的激進計畫將逐步減小和歐洲經濟的資源將被分配到削減債務。美國臨時凍結基準利率 – 這對貨幣合作是有益的措施。如果實行合作, 那麼EUR/USD和關聯的貨幣對(GBP/USD, USD/CHF)將會出現趨勢運動, 而不是返回值平均值. 您可以瞭解"Forex trading strategy: Cross Market Index. Network approach":