- 新的技術

- PCI應用的文章

- 投資組合的交易

基於連續期貨的投資組合點差

本文我們想讓您瞭解如何創建個人綜合工具, 以及如何通過技術分析預測它的趨勢. 我們來分析4個CFD: 小麥, 棉花, 凍牛肉和DJI. 個人工具的構成為: 投資組合[小麥+棉花], 對資產[DJI+牛肉]. 權重選擇一樣的比例- 25%. 我們先來描述一下當前的基本趨勢和影響這些資產走勢的事件.

小麥

小麥期貨的CFD交易是按照美元/100蒲式耳. 從年初開始它的牌價下跌18%, 從5月初的最大值 - 下降了三分之一. 主要原因是: 中國國家庫存的穀物銷售和全球產量預期增大

1. 銷售庫存

據中儲糧資料顯示, 國家小麥庫存高出去年3倍. 此外公司已收購了2434萬噸新糧食. 因此中國國家糧油資訊中心預計在2014/2015季較往年縮減57%的小麥進口. 並且中儲糧預計2014年5月初至10月份 小麥的國家庫存銷售將達到3200噸. 差不多是一半的庫存, 我們預計繼續縮減庫存的幾率很低了.

據中國國家糧油資訊中心預期, 中國的小麥, 玉米, 水稻今年的總產量預期小幅上漲 1.7% - 達到5.521億噸. 國內需求的增長因經濟增長的放緩(2%). 但是往年的具體的庫存將用於銷售 ,進口將縮減34.3%(1150萬噸).

在我們看來,庫存的銷售和縮減進口是全球糧食價格下降的關鍵因素. 我們認為, 當前的過程是暫時的, 在中國舊的庫存銷售後,糧食的價格將趨於穩定.

2. 產量預期

在世界人口增長的背景下, 全球糧食產量的提高對沖了需求的增加. 因此應該與全球庫存相比較更正確. 美國農業部預測, 2014/2015季全球小麥庫存上漲值1.9638億噸(2013/2014季該值為1.8677億噸), 增長了5%. 與此同時, 美國小麥庫存可能更為顯著增加19%. 當然, 庫存預期增加對世界價格產生負面影響. 但我們不排除可能因天氣的影響下導致其向下修正.

不排除今年厄爾尼諾颶風的發展, 其已經導致了全球多個小麥產地的乾旱. 從歷史上看, 這種自然現象出現的時間規律間隔為三至八年. 最後的厄爾尼諾現象是在2009- 2010年. 這增加了它依次出現的概率. 更加精確的預測將在幾個星期後出現, 應該指出的是, 2008年由於中國, 哈薩克和烏克蘭地區乾旱, 以及全球庫存降至1.1億噸導致了小麥價格的飛漲.

棉花

棉花期貨CFD的單位是美元/英鎊. 在世界市場上常常論包或捆, 重達500英鎊或226.8公斤. 當前全球棉花市場的狀況與小麥相似. 中國2013/2014季底棉花庫存超過年消費的達到4500萬困(1020萬噸). 與此同時, 與小麥一起在五月初就開始在國內市場銷售, 從而導致世界價格下降了約三分之一, 達到5年低點. 當然, 庫存銷售降低了棉花的進口. 預計, 在2014/2015季進口量將下降至10年來的低點-130萬噸. 這導致了世界市場棉花的過剩. 同小麥一樣, 我們認識中國的庫存銷售是暫時的因素.

據美國農業部預測, 在2014/2015季棉花的全球庫存較2013/2014上漲6%達到2314萬噸. 我們不排除天氣因素對產量和庫存的影響.

>牛肉

冷凍牛肉期貨CFD單位是美元/100英鎊. 與棉花和小麥下跌所不同, 在年初肉類上漲45%. 下半年初美國牛的數量達到9500萬頭, 是1973年來的最低值. 2012年比當前的價格低30%, 當時牛的數量僅減少3%. 我們不排除在不久的將來數量增加的可能性, 因為. 如小牛的數量只比兩年前少2%. 也許牛肉價格的上漲刺激了美國農民減少奶牛數量, 但效果將在2015年完全可見.

注意, 根據美國農業部預測, 今年該國牛肉產量小幅增加0.4%. 印度是價格上漲的最大贏家. 預計, 出口量將從2012年的140萬噸增長至190萬噸, 增幅35%.

總體而言,全球牛肉產量今年可能增長4%,從2013年的5862萬噸提高到5886萬噸. 這比7%的需求增長少了2倍, 需求從5683萬噸增長至5724萬噸(供給和需求之間的差異就是全球庫存). 這種不平衡, 在我們看來已經引起了冷凍牛肉價格快速增長. 中國今年購買量比去年增加16%. 與此同時,進口牛肉並不占消費牛肉的主角. 因為其進展中國市場份額的3%. 中國是世界上僅次於美國, 巴西和歐盟之後牛肉的第四大生產國. 因此, 我們不排除在中國冷凍牛肉進口的實際額要低於預期. 在這種情況下, 牛肉期貨價格可能會向下調整.

DJI

該指數是美國歷史最悠久的指數. 是根據美國最大的30家公司的平均值計算出來的. 所包含公司的總市值達到4.87萬億$. 在九月中旬, Dow達到了歷史的最高值, 之後出現回檔. 目前比年初下降1.2%.

我們不排除美國股市下降可能會繼續. 因為美國年度重要金融事件是結束第三輪量化寬鬆政策(QE3). 這項工作將在10月29日的美聯儲會議進行. 這將是緊縮貨幣政策的下一步. 美國監管機構的行為已經影響到了 貨幣市場, 引起了美元連續12周大幅加強. 投資者認為QE3結束後, 美聯儲將開始提高利率. 當前利率水準為0.25%. 根據大多數的預測, 首次加息將在明年7月份. 利率升高自然提高信貸利率, 這將提高美國公司的成本. 目前, 他們花費高達90%的例如用於股息或股票回購, 通過低廉的貸款成本發展業務. 這一政策極大地促進了牌價上漲值歷史的新高. 加息也會提高債券市場的投資吸引力, 這將與股票市場爭奪資金. 企業分紅可能下跌, 債券收益率將上升.

在進入技術分析之前, 我們想強調的是, 所提出的個人綜合工具[Сotton+Wheat]/[F-Cattle+DJI]並不是固定的,僵化的, 而是包含了一些想法,還可以進一步的思考. 理論上, 可以將基礎部分改為玉米(corn),而報價部分改為JDI和 S&P500 或 Nasdaq. 嘗試不同的組合以實現更清晰的信號. 我們這次僅分析我們提出的個人工具.

技術分析

我們來看一下技術分析的主要信號

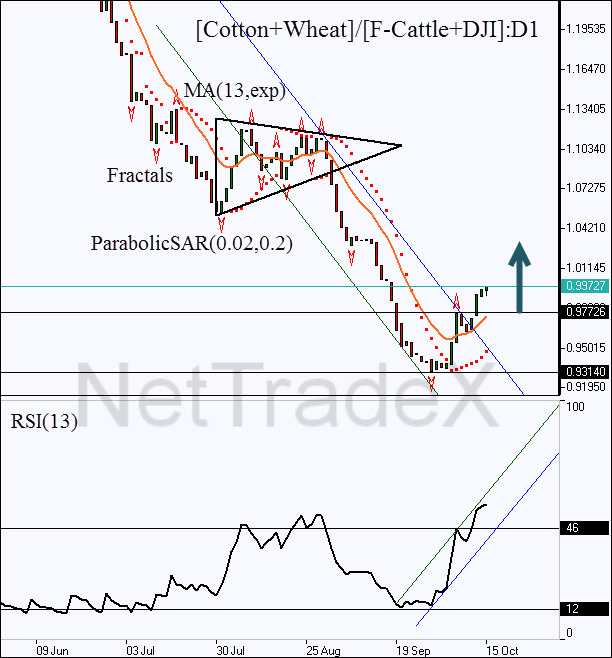

從下面的圖中可以看出, 價格突破了下跌趨勢通道,這是第一個反轉信號. 突破阻力位0.97726將是重要的事件, 該水準也是分形所在. RSI(13)是價格反轉前的重要信號. 同時趨勢指標"抛物線"給出了看漲信號. 我們可以看到9月份指標形成了"雙底", 圖中紅色區域內.

當前, 震盪指標證實了上漲趨勢. 同時價格上漲超過了

均線,

以上, 呈現出穩步上漲. 我們認為, 立即做多, 止損放置在0.93140水準. 該水準是雙底的位置, 工具上漲的潛力要高於風險幾倍, 價格高於1995年的最低值(6.8%). 因此交易具有高收益的應該強調的是, 基礎部分工具(棉花, 小麥)顯示略有超賣. 棉花高於歷史最低值126%(61.68對27.30), 同時小麥的價格 - 280% (512.7 對 232.4). 我們看到, 個人綜合工具的組成使得技術分析的信號更加明顯.

開頭頭寸後, 跟蹤抛物線移動止損值分形最小值. 以達到盈/虧的最佳平衡.